거리에 캐럴이 울려 퍼지고 한 해를 마무리하던 2022년 말, 세무법인 다솔 세무사들은 어느 때보다 분주했다. 납세자에게 불리한 개정세법이 시행되기 전에 증여해야 할지 말지 상담을 요청하는 고객들의 문의가 쇄도했기 때문이다.

증여에 불리하게 개정된 부분은 크게 두 가지다.

첫 번째는 취득세다. 그동안은 증여 취득세를 매길 때 기준이 되는 과세표준을 시세의 60~70% 수준인 ‘시가표준액’으로 삼았다. 하지만 올해부터 ‘시가인정액(시세)’이 기준이 되어 취득세 부담이 증가하게 된다.

두 번째는 증여를 통한 양도소득세 절세 요건이 까다로워졌다. 부모 또는 배우자로부터 증여받은 자산을 팔면, 양도차익 계산 시 자녀가 증여받은 가액 대신 부모의 취득가액을 적용하는 이른바 ‘이월과세’ 적용기간이 5년에서 10년으로 늘어난 것이다.

개정세법이 시행된 2023년, 증여의 실익은 정말 사라진 것인지 이월과세를 중심으로 살펴보고자 한다.

1. 소득세법상 이월과세란?

“부모(다주택자)는 1995년에 아파트 1채를 1억원에 샀다. 2022년에 자녀에게 당시 시가 9억원 하는 아파트를 증여했고, 증여세로 약 2억원을 납부했다. 자녀는 몇 년 뒤 아파트 시세가 15억원이 되면 양도할 계획이다.”

양도차익은 양도한 금액에서 취득가액을 빼서 구한다. 증여받은 자산의 취득가액은 본래 자녀가 증여받은 금액이 된다. 부동산 가격은 꾸준히 상승해왔다는 것을 감안하면, 자녀의 새로운 취득가액은 부모의 종전 취득가액보다 훨씬 높기 마련이라 자녀 기준의 양도차익이 줄어 양도소득세 절감 효과를 누릴 수 있다.

부모나 배우자로부터 증여받은 부동산을 ‘금세’ 되팔아 양도소득세를 줄이는 납세자들을 막기 위해 국가가 만든 제도가 바로 이월과세다. 자녀가 부모로부터 받은 부동산을 ‘금세’ 되팔면 부모가 샀던 가격을 취득가액으로 보고 양도차익을 구하도록 한 것이다.

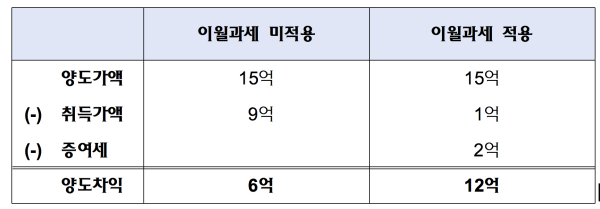

위 사례에서도 이월과세를 적용받지 않으면 자녀의 양도차익이 6억원이다. 하지만 이월과세가 적용되면 15억원에서 부모의 취득가액인 1억원과 증여세 2억원을 뺀 12억원으로 양도차익이 늘어나 양도세 부담이 커진다.

<이월과세 적용 여부에 따른 양도차익 비교>

물론 모든 증여재산에 대해 적용하는 것은 아니다. ‘금세’ 되파는 부동산에만 적용하는데, 이 기간이 5년에서 10년으로 늘어난 것이 개정의 핵심이다. 납세자 입장에서 증여해서 양도세 절감 효과를 누리려면 10년을 기다려야 하니, “이제 증여하지 말라는 것이냐”라는 볼멘소리가 나오기도 했다.

(1) 사위와 며느리는 이월과세 적용 대상이 아니다.

이월과세와 관련된 법조문을 살펴보면 “양도일로부터 소급해 10년 이내에 그 배우자 또는 직계존비속으로부터 증여받은 부동산 등”에 적용하고 있다.

직계존속은 조부모, 부모 등을 말하며, 직계비속은 자녀, 손자녀 등이다. 사위나 며느리, 형제·자매는 직계존비속에 해당하지 않는다. 사위나 며느리 등에게 부동산을 증여하면 10년을 채우지 않고 팔아도 이월과세가 적용되지 않는 것이다.

10년 마다 적용되는 증여재산공제가 자녀는 5000만원, 사위나 며느리는 1000만원이라 당장은 사위 며느리에게 증여하는 것이 증여세가 더 나올 수 있다. 하지만 자녀가 증여받은 부동산을 처분해 다른 부동산을 취득할 계획이 있는 경우에는 증여세를 조금 더 내더라도 양도소득세 절세를 노려보는 것이 효과적일 수 있다.

(2) 증여재산 중 채무 부분은 이월과세가 적용되지 않는다.

부담부증여는 부동산 등을 증여할 때 전세보증금이나 주택담보대출 등 채무를 자녀에게 함께 넘기는 조건부 증여를 의미한다.

현행세법은 채무 분에 대해서는 부모가 자녀에게 양도한 것으로 보고 부모에는 양도소득세를, 자녀에게는 증여가액에서 채무액을 빼서 증여세를 부과하고 있다. 이월과세에도 이 논리는 그대로 적용된다. 채무액만큼은 증여가 아닌 양도이기에 이월과세가 적용되지 않는다.

매매가 대비 전세가가 높아 채무의 비중이 큰 부동산을 증여하면, 이월과세가 큰 문제가 되지 않는다.

일례로 기준시가가 2억 9000만원, 임대보증금이 3억원인 다세대주택을 증여한다고 가정해보자.

기준시가에 따라 평가한 이 주택의 증여가액은 임대보증금을 이용해 계산하는 ‘임대료환산 평가금액(상증법 61조⑤)’에 따라 3억원이고 채무도 3억원이 된다. 이 경우에는 증여세 과세가액이 0원이라 이월과세가 적용되지 않는다.

3. 맺음말

이 외에도 이월과세가 적용되더라도 자녀가 파는 주택의 양도가액이 12억원 이하로서 1세대 1주택 비과세가 되면 양도세 부담이 없다. 이월과세 개정에도 불구하고 납세자들의 상황에 따라 증여를 통한 부의 이전과 절세 효과를 누릴 수 있는 것이다.

증여의 취득세 과세표준이 시가가 되었지만, 부동산 가격이 하락하고 있다.

지난 5일을 기점으로 서울 강남 3구와 용산구를 제외한 모든 지역이 조정대상지역에서 제외됐다.

조정대상지역 소재 주택을 증여할 때 적용되던 중과세율 12%가 아닌 기본세율 4%가 적용된다. 취득세까지 고려해도 증여의 실익이 존재할 수 있는 가능성이 커진 셈이다.

2022년이 지나면 증여가 어렵다고 생각했다면 이 고민은 접어두고, 부모 세대와 자녀 세대의 계획 등을 고려해 세무 전문가와 상담해볼 것을 권하는 이유다.