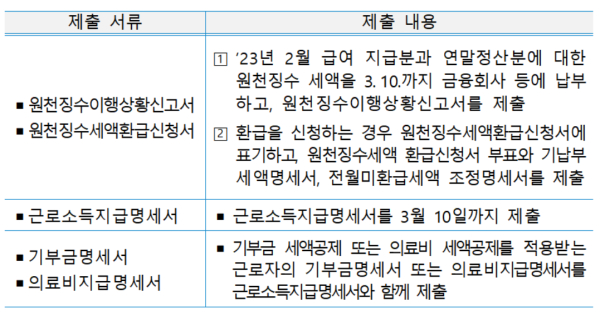

Q1) 기업(원천징수의무자)이 세무서에 제출해야 할 서류는?

○ 기업은 원천징수이행상황신고서(환급 신청서류 포함)와 근로소득지급명세서(부속서류 포함)를 3월 10일까지 제출해야 한다.

Q2) 근로자는 연말정산 환급금을 언제 받을 수 있는지?

○ 개별 기업의 의사결정(자금사정)에 따라 달라진다.

- 연말정산 종료 후 기업의 자금으로 근로자에게 미리 지급할 수도 있고, 세무서에 환급을 신청해 환급금을 수령한 후 지급할 수도 있다.

Q3) 근로자 개인별 연말정산 환급금은 어떻게 확인할 수 있는지?

○ 기업이 연말정산을 종료하고 2월분 급여 지급시 발급한 '근로소득 원천징수영수증'(근로소득지급명세서)을 통해 확인할 수 있으며, 홈택스와 손택스에서도 직접 확인할 수 있다.

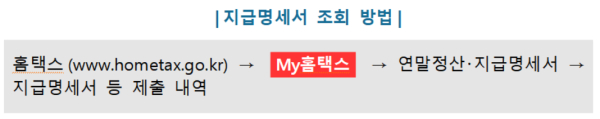

Q4) 부도․폐업․임금체불 기업의 근로자 지급명세서 조회 방법은?

○ 근로자는 기업이 제출한 근로소득지급명세서를 홈택스를 통해 조회할 수 있으며, 환급금 지급 신청 시 그 자료를 활용할 수 있다.

Q5) 과거 연말정산 결과를 확인할 수 있는 방법은?

○ 기업이 발급한 '근로소득 원천징수영수증'를 통해 확인하거나, 국세청 홈택스·손택스에서도 ’17년부터 연말정산 신고내역에 대해 조회가 가능하다.

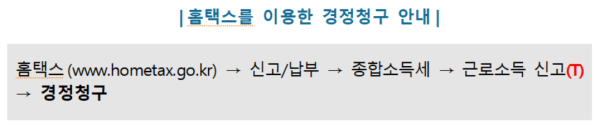

Q6) 연말정산 시 누락한 소득·세액공제를 추가로 받을 수 있는 방법은?

○ 종합소득 과세표준 확정신고 또는 경정청구를 통해 가능하다.

○ ’22년 귀속 연말정산분에 대해서는 5월 중에 근로자의 주소지 관할세무서에 종합소득세 과세표준 확정신고를 하면서 누락된 소득·세액 공제를 반영하면 된다.

○ 또한, ’21년 귀속 이전 연말정산분에 대해서는 국세기본법 제45조의2 제4항의 규정에 따라 근로자 본인 또는 원천징수의무자가 소득·세액공제 누락분을 반영해 경정청구 할 수 있다.

- 원천징수의무자가 연말정산 세액을 납부하고 법정기한(다음연도 3월 10일)내에 근로소득 지급명세서를 제출한 경우에는 법정신고기한으로부터 5년 이내 경정청구 가능하다.

Q7) 환급 신청한 모든 기업이 조기에 환급을 받을 수 있는지?

○ 원천징수이행상황신고서 또는 지급명세서를 3월 10일까지 제출하는 경우 3월 31일까지 환급되며, 관할세무서의 환급금 지급요건 검토 결과에 따라 결정된다.

○ 또한, 원천징수이행상황신고서 또는 지급명세서를 3월 11일이후 제출하는 경우 4월 이후에 환급되며, 지급명세서 제출 불성실가산세를 부담해야 하므로 3월 10일까지 신고서를 제출 바란다.

Q8) 환급 신청했으나 환급이 되지 않는 경우는?

○ 아래의 경우 환급금이 지급되지 않을 수 있다.