세무법인 ‘다솔’ 소속 베테랑 세무사들이 <국세신문>에 격주로 세무상담 사례를 기고해 주기로 했다. 실전 세무를 다수 경험한 세무사들은 여러 세금이 얽혀 있는 사례를 직접 다루면서 최대한 절세할 수 있는 노하우를 켜켜이 쌓아 놓고 있다. 특히 현행 과세관청 단계에서 가능한 조세불복절차는 물론 조세심판청구, 감사원 심사청구, 행정소송 등 모든 경우의 수를 염두에 두고 납세자의 재산권을 최대한 보장하는 것이 세무사의 미션! 세무법인 다솔이 제공하는 고급진 ‘세무상담 사례’를 통해 “가즈~아!” 절세의 세계로! <편집자 주>

1세대가 1주택을 양도하기 전에 신규주택을 취득해 일시적으로 1세대 2주택이 된 상태에서 종전주택을 양도하는 경우에도 일정한 요건을 충족한다면 1세대 1주택으로 보아 비과세를 적용한다. 이러한 특례 규정에 있어서 주택으로 간주되는 조합원입주권과 분양권도 유사하지만 달리 규정된 방식으로 일시적 2주택 비과세를 적용받을 수 있다. 몇 가지 사례를 통해 살펴보자.

1. 일시적 2주택 법률규정과 요건

먼저 규정된 법률 내용으로 비과세 요건을 확인해보자. 다만 아래 요건 외에도 양도하는 종전주택은 기본적으로 보유 및 거주요건 등의 비과세 요건을 충족해야 한다.

(1) 종전주택과 신규주택(소득세법 시행령 제155조 제1항)

가장 일반적 경우로서, 아래 ①, ② 요건을 모두 충족해야 한다.

① 종전주택 취득일로부터 1년 이상이 지난 후 신규주택을 취득할 것

② 신규주택 취득일로부터 3년* 이내 종전주택을 양도할 것

(*신규주택 취득일 현재 종전주택 및 신규주택 모두 조정대상지역 내에 있는 경우, 신규주택 취득일로부터 1년 이내 종전주택을 양도해야 하며, 신규주택에 세대 전원이 이사 및 전입 신고해야 한다.)

(2) 종전주택과 조합원입주권(소득세법 시행령 제156조2 제3항, 제4항), 분양권(소득세법 시행령 제156조3 제2항, 제3항)

1세대가 1개의 주택을 보유하다가 조합원입주권(분양권)을 취득하고 종전주택을 양도할 때 비과세를 적용받는 경우이다. 아래 ① 또는 ② 요건 중 하나를 충족하면 된다.

① 종전주택 취득일로부터 1년 이상이 지난 후 조합원입주권(분양권)을 취득하고, 조합원입주권(분양권)을 취득한 날로부터 3년 이내 종전주택을 양도할 것

② 조합원입주권(분양권)을 취득한 날로부터 3년이 경과하여 종전주택을 양도하는 경우로서 조합원입주권(분양권)으로 취득하는 주택이 완성된 후 2년 이내 해당 주택으로 세대 전원이 이사하여 1년 이상 계속하여 거주하고, 주택이 완성되기 전 또는 완성된 후 2년 이내 종전주택을 양도할 것

2. 조합원입주권·분양권과 일시적 2주택 비과세 사례

혼동하기 쉬운 몇 가지 사례를 살펴보고자 한다. 앞서 설명한 법률 요건의 충족 여부를 엄격하게 살펴 판단하면 사례의 답을 찾기 쉽다.

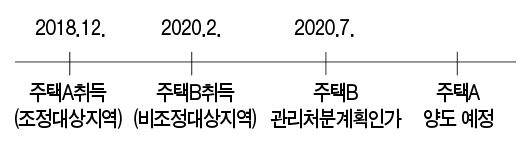

(1) 사례1

Q 2018.12. 조정대상지역 내 주택A를 취득해 보유하던 甲은 2020.02. 비조정대상지역 내 주택B를 추가로 취득했는데, 주택B의 취득 이후 재건축·재개발에 의한 관리처분계획인가로 주택B가 조합원입주권B로 변경됐다. 이 경우 주택A 양도 시 비과세를 적용받기 위해 갖추어야 할 요건은 무엇일까?

A 위 사례는 신규주택이 취득 이후 조합원입주권으로 변경된 사례로서 조합원입주권 비과세 규정 적용으로 혼동할 수 있다. 하지만 주택B는 취득 당시 권리가 아닌 주택이었으므로 일반적인 일시적 2주택 규정을 적용해야 한다. 따라서 주택A는 주택B의 취득일로부터 3년 이내 양도해야만 비과세를 적용받을 수 있다.

(2) 사례2

Q 2021.01. 분양권C를 취득해 보유하던 乙은 해당 분양권이 완공되기 이전에 주택D를 취득했다. 이후 분양권C가 주택C로 완공됐다면, 주택C 취득일로부터 3년(1년)이내 주택D를 양도 시 비과세를 적용받을 수 있을까?

A 정답은 비과세를 적용받을 수 없다. 2021.03.30. 국세상담센터에 게재된 주요 상담사례자료에 따르면 주택간 일시적 2주택 비과세(소령 제155조 제1항) 적용대상은 아니다. 2021.01.01. 이후 취득한 분양권에 대해서는 소득세법 시행령 제156조3이 신설되었기 때문에 해당 법률조항을 적용해야 한다는 취지로 해석된다. 하지만 해당 조항을 적용하기 위해서는 주택D를 먼저 취득했어야 하기 때문에 이 또한 적용대상이 아니다. 따라서 위 케이스의 경우 선양도하는 주택은 과세된다.

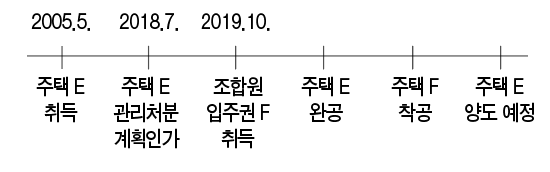

(3) 사례3

Q 丙이 보유하고 있던 주택E가 재건축·재개발에 의한 관리처분계획인가로 조합원입주권E로 변경된 이후, 승계 조합원입주권F를 추가로 취득했다. 이후 두 입주권이 주택E와 주택F로 완공된 이후, 주택E를 양도하는 경우 어떤 요건 충족 시 비과세를 적용받을 수 있을까?

A 정답은 현 규정상 비과세는 적용받을 수 없다. 현재 법률 규정은 종전주택을 보유한 상태에서 신규주택 또는 신규 조합원입주권을 취득한 경우 종전주택 양도시 비과세를 적용하는 규정이지 ‘조합원입주권을 보유한 상태’에서 조합원입주권을 취득한 경우는 규정하고 있지 않다(서면법규과-563, 2013.05.16.).

참고로 원조합원이 조합원입주권을 보유하다가 신규주택을 취득한 경우로서 보유하던 조합원입주권을 양도해 비과세를 적용받을 수 있는 규정은 소득세법 시행령 제89조 제1항 제4호에 별도의 요건으로 규정하고 있으나, 위 케이스는 해당되지 않는다.

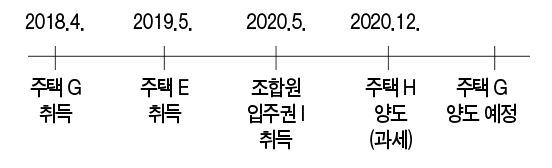

(4) 사례4

Q 丁은 주택G(2018.4. 취득), 주택H(2019.5. 취득)를 함께 보유하던 중 2020.5. 조합원입주권I를 취득했다. 주택H를 2020.12. 과세로 선양도 후 주택G와 조합원입주권I만 보유한 상태에서 주택G를 양도한다면 비과세를 적용받을 수 있을까? (다만, 소령 제154조 제5항에 따른 보유기간 재기산 규정은 별론으로 함)

A 주택G의 양도일 현재 주택G와 조합원입주권I가 조합원입주권 일시적 2주택 비과세(소령 제156조2 제3, 4항) 요건을 충족한다면 비과세를 적용받을 수 있다(재산세과-1025, 2009.05.25.). 따라서 조합원입주권I 취득일로부터 ① 3년 이내 양도하거나, ② 3년이 경과했다면 주택I 완공 후 2년 이내 입주 및 1년 이상 거주하고, 완공 전 또는 완공 후 2년 이내 주택G를 양도하면 된다.

최근 많은 1주택 이상 보유자가 주택보다 양도기한이 여유롭고 보유세 부담이 적은 조합원입주권 또는 분양권을 투자목적으로 취득하고 있다. 하지만 향후 세금에 대한 계획없이 주변 이야기만 듣고 취득했다가 양도 직전 상담을 찾아온 사람들이 난처한 상황에 처하곤 한다. 조합원입주권 또는 분양권을 취득·양도할 계획이 있다면 반드시 숙련된 세무 전문가에게 충분한 검토를 받아보길 바란다.