제10장 양도차익의 산정

● 집행기준 100-166-9, 청산금을 지급받은 재개발·재건축 관련 신축주택의 양도차익

<청산금을 지급받은 경우>

ⓐ = 관리처분계획인가 전 양도차익

= (기존건물과 딸린 토지의 평가액 - 기존건물과 딸린 토지의 취득가액 - 필요경비 등) × [(기존건물과 딸린 토지의 평가액 - 지급받은 청산금) ÷ 기존건물과 딸린 토지의 평가액]

ⓑ = 관리처분계획인가 후 양도차익

= 양도가액 - (기존건물과 딸린 토지의 평가액 - 지급받은 청산금) - 필요경비 등

<사례>

• 기존주택 및 딸린 토지의 취득가액:5억원, 평가액:12억원

• 지급받은 청산금:2억원

• 신축주택 양도가액:1억5000만원

☞ 청산금을 지급받은 신축주택의 양도차익 10억8333만원(= ① + ②)

① 관리처분계획인가 전 양도차익

5억8333만원 = (12억원 - 5억원) × [(12억원 - 2억원) ÷ 12억원원]

② 관리처분계획인가 후 양도차익

5억원 = 15억원 - (12억원 - 2억원)

● 집행기준 100-166-10, 지급받은 청산금의 양도차익 계산방법

<지급받은 청산금의 양도차익>

• 양도가액 = 지급받은 청산금

• 취득가액 = (기존건물과 딸린 토지의 취득가액 + 필요경비 등) × (청산금 수령액 /기존건물과 딸린 토지의 평가액)

<사례>

• 기존주택 및 딸린 토지의 취득가액:5억원, 평가액:12억원

• 지급받은 청산금:2억원

☞ 지급받은 청산금의 양도차익

1억1667만원 = 2억원 - [5억원 × (2억원/12억원)]

● 집행기준 100-166-11, 청산금을 납부한 재개발·재건축주택의 장기보유특별 공제액 산정을 위한 보유기간 계산방법

1. 기존 건물분 양도차익

= 기존 건물과 그에 딸린 토지의 취득일 ~ 신축주택과 그에 딸린 토지의 양도일

2. 청산금 납부분 양도차익

= 관리처분계획인가일 ~ 신축주택과 그에 딸린 토지의 양도일

<사례>

• 과세대상인 1세대 1주택 양도

• 2000.1. 주택 및 딸린 토지 취득:취득가액 5억원

• 2005.1. 관리처분계획인가 결정

- 기존주택 및 딸린 토지의 평가액:9억원·납부한 청산금:4억원

• 2009.2. 신축주택 양도:양도가액 15억원

☞ 청산금을 납부한 신축주택의 양도차익 6억원(= ①+②)

① 기존건물분 양도차익

5억3846만원 = [(15억원 - 9억원 - 4억원) × 9억원/(9억원 + 4억원)] + (9억원 - 5억원)

② 청산금 납부분 양도차익

6154만원 = (15억원 - 9억원 - 4억원) × 4억원/(9억원 + 4억원)

☞ 장기보유특별공제액 4억1737만원(= ①+②)

① 기존건물분 양도차익

3억8769만원 = 5억3846만원 × 72%(보유기간 9년)

② 청산금납부분 양도차익

1969만원 = 6154만원 × 32%(보유기간 4년)

● 집행기준 100-166-12, 양도차익 산정 시 토지와 건물 등 가액의 구분이 불분명한 경우

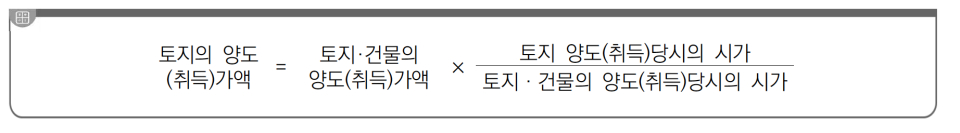

토지와 건물을 함께 양도하여 전체 실지거래가액은 확인되나 자산별로 구분이 불분명한 경우1)에는 취득 또는 양도당시의 시가(감정평가액, 기준시가, 장부가액, 취득가액)를 순차적으로 적용한 가액으로 안분계산한다.

1) 토지와 건물을 함께 취득하거나 양도한 경우로서 납세자가 토지와 건물 등을 구분 기장하여 신고한 가액이 기준시가에 따른 안분가액과 30% 이상 차이가 나는 경우 토지와 건물 등의 가액 구분이 불분명한 경우로 본다.

<사례>

• 취득 시:실지거래가액 6억원, 기준시가 3억(토지 2억원, 건물 1억원)

• 양도 시:실지거래가액 10억원, 기준시가 5억원(토지 3억원, 건물 2억원)

☞ 자산별 양도차익

1) 토지의 양도차익 2억 = [10억 × 3억/(3억 + 2억)] - [6억× 2억/(2억 + 1억)]

2) 건물의 양도차익 2억 = [10억 × 2억/(3억 + 2억)] - [6억 ×1억/(2억 + 1억)]

● 집행기준 101-167-1, 조세의 부담을 부당하게 감소시킨 것으로 인정되는 경우

2007.2.27. 이전 양도분은 시가와 대가의 차이가 있는 경우, 2007.2.28. 이후 양도분은 시가와 대가의 차액이 3억원 이상이거나 시가의 5%에 상당하는 금액 이상인 때 조세의 부담을 부당하게 감소시킨 것으로 본다.

● 집행기준 101-167-2, 부당행위 판단 기준일

거주자와 특수관계 있는 자와의 거래가 부당한 행위에 해당하는지 여부는 거래 당시 즉 양도가액을 확정지을 수 있는 시점인 매매계약일을 기준으로 판단한다.

● 집행기준 101-167-3, 부당행위계산 적용 시 취득가액으로 보는 시가

특수관계자로부터 토지를 고가로 취득한 경우 부당행위계산 적용 시 취득가액은 시가에 의하여 계산하며 이 경우 시가는 상증법상 평가액을 적용한다.

● 집행기준 101-167-4, 부당행위계산 시 적용하는 시가

1) 기준시가 10억원 이하 부동산은 1개 감정가액(2018.4.1. 이후 감정의뢰분부터)

2) 2021.2.17. 이후 양도분부터

● 집행기준 101-167-5, 중소기업의 최대주주가 주식을 양도하는 경우

부당행위계산 적용 시 최대주주 등이 양도하는 주식은 「상속세 및 증여세법」 제63조 제3항에 따라 할증평가하며, 중소기업의 최대주주 등이 소유한 주식은 할증평가하지 않는다.

● 집행기준 101-167-6, 특수관계자간 부담부 증여 시 채무액 상당액

특수관계자간의 부담부 증여를 통해 증여자의 채무를 수증자가 인수하여 증여가액 중 그 채무액에 상당하는 부분에 대해 증여자에게 양도소득세를 과세한 경우에는 해당 채무액에 상당하는 부분은 부당행위계산 규정이 적용되지 않는다.

● 집행기준 101-167-7, 부당행위계산이 적용되지 않는 개인과 특수관계법인간의 거래

개인이 특수관계 법인에게 재산을 양도하는 경우로서 해당 거래의 대가가 「법인세법」의 시가에 해당하여 부당행위계산 규정이 적용되지 않는 경우에는 양도소득에 대한 부당행위계산 규정이 적용되지 않는다.

●집행기준 101-167-8, 2주택자가 1주택을 증여한 후 잔존 1주택을 양도하는 경우

2주택자가 1주택을 특수관계자에게 증여한 후 수증자가 5년 이내 양도하여 부당행위계산 규정이 적용되더라도 증여 후 잔존 1주택이 보유기간 및 거주기간을 충족한 경우 1세대 1주택으로 보아 양도소득세 비과세 규정을 적용할 수 있다.

● 집행기준 101-167-9, 양도자산의 유형에 따른 부당행위계산 적용 여부

● 집행기준 101-167-10, 부당행위계산 적용시 증여자의 양도차손 통산 여부

증여자가 부담해야 할 양도소득세가 증여받은 자가 부담해야 할 증여세와 양도소득세의 합계액보다 많아 부당행위계산 규정을 적용할 때 증여자의 다른 자산에서 발생한 양도차손이 있는 경우에는 이를 해당 자산에서 발생한 양도차익과 통산한다.