Q1) 연말정산 간소화 서비스 이용 시기는?

○ 연말정산 간소화 서비스는 매년 1.15. 개통하며, 1.15.~1.18.까지 영수증 발급기관으로부터 추가·수정 자료를 다시 제출 받아 1.20.부터 최종 확정자료를 제공하고 있다.

Q2) '연말정산 간소화 서비스' 와 '편리한 연말정산 서비스'의 이용시간은?

○ '연말정산 간소화 서비스'는 매일 6:00 ∼ 24:00까지 이용 가능하다.

○ 이용이 집중되는 시기(1.15.~1.25.)에는 전산 과부하를 방지하기 위해 '연말정산 간소화 서비스' 와 '편리한 연말정산 서비스'는 30분간 이용 가능하며, 이용시간이 경과되면 자동으로 접속이 종료된다.

-따라서, 접속종료 경고창(5분 전, 1분 전)이 뜨면 작업하던 내용을 저장하고 다시 접속하여 서비스를 이용해야 한다.

Q3) '연말정산 간소화 서비스'에서 제공하는 자료는 그대로 공제 받으면 되는지?

○ '연말정산 간소화 서비스'에서 제공하는 자료는 학교, 병·의원, 카드회사 등 영수증 발급기관이 국세청에 제출한 자료를 그대로 보여주는 것이므로 공제대상이 아닌 자료가 포함되어 있을 수 있다.

- 따라서, 근로자 스스로가 소득‧세액공제 요건 충족여부를 판단해 공제대상이 아닌 경우 공제대상으로 선택하지 않도록 주의해야 한다.

- 과다 소득·세액공제를 받은 경우, 과소 납부한 세액과 더불어 신고·납부불성실가산세를 추가 부담하게 되는 점을 유의해야 한다.

Q4) '연말정산 간소화 서비스'에서 조회되지 않은 자료를 공제받는 방법은?

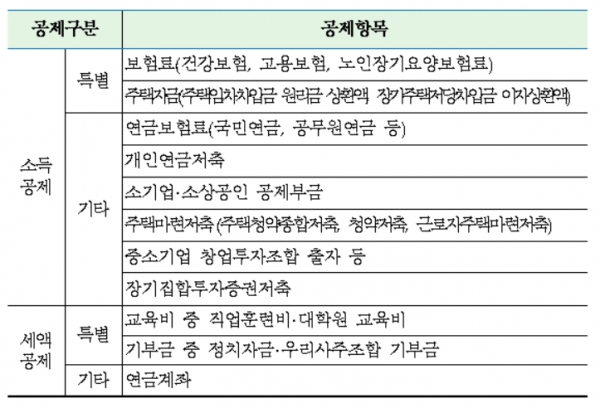

○ 자료 제출이 법률로 의무화되어 있지 않은 공제항목*은 영수증 발급기관이 자발적으로 제출한 자료만 제공한다.

*의료기기 구입‧임차비용, 교복구입비, 취학 전 아동 학원비, 기부금 등

○ 또한, 병‧의원 등 자료 제출 의무기관임에도 인력 부족 및 시스템 미비로 자료를 제출하지 않는 경우가 있다.

○ '연말정산 간소화 서비스'에서 조회되지 않는 공제 증명자료*는 해당 영수증 발급기관에서 직접 증명서류를 발급받아 회사에 제출해야 한다.

Q5) '연말정산 간소화 서비스'에서 조회되지 않는 의료비는 어떻게 공제 받을 수 있는지?

○ ’21.1.15.~1.17.까지 홈택스(PC, 모바일)에서 ‘조회되지 않는 의료비 신고센터’에 신고하면, 국세청이 의료기관 등에 누락된 자료를 제출하도록 안내하고, 의료기관이 1.18.까지 전산으로 자료를 제출하면 1.20. 이후 조회할 수 있다.

- 시력보정용 안경 또는 콘택트렌즈 및 보청기, 장애인보장구, 의료기기 등 구입비용은 법령에 의해 간소화 자료를 의무적으로 제출해야 하는 비용에 해당하지 않아 조회되지 않는 의료비 신고 대상이 아니므로 해당 기관에서 영수증을 발급받아야 한다.

○ 1.20. 이후에도 '연말정산 간소화 서비스'에서 조회되지 않는 자료는 해당 의료기관에서 직접 영수증을 발급받아야 한다.

Q6) 간소화 서비스에서 소득·세액공제 증명서류를 별도로 챙기지 않아도 되는 경우는?

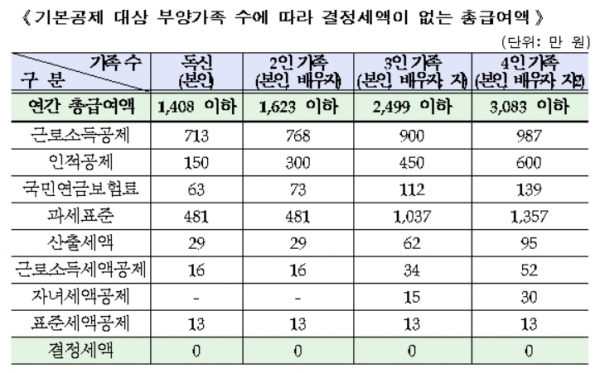

○ 총급여액에서 자동으로 공제되는 항목*만을 차감해도 결정세액이 없는 아래의 근로자는,

* 근로소득공제, 인적공제, 근로소득세액공제, 자녀세액공제, 표준세액공제

-별도의 공제 증명서류를 제출하지 않더라도 매월 납부한 세액을 전액 환급받을 수 있다.

○ 의료비는 총급여액의 3% 초과 지출한 경우에만 세액공제 가능하므로, (예) 총급여액 5000만원인 근로자의 경우 의료비 지출액이 150만원(5000만원×3%) 이하이면 의료비 영수증을 수집할 필요가 없다.

○ 신용카드 등은 총급여액의 25% 초과 사용한 경우 소득공제 가능하므로, (예) 총급여액 5000만원인 근로자의 경우 신용카드 등 지출액이 1250만원(5000만원×25%) 이하이면 영수증을 수집할 필요가 없다.

-다만, 기본공제대상자(나이 제한 없음, 형제자매 제외)의 신용카드 등 사용액도 근로자가 소득공제를 적용할 수 있으므로 이를 포함하여 최저사용액(총급여액의 25%) 초과 여부를 확인해야 한다.

Q7) 근로제공기간 동안의 지출액에 대해서만 공제되는 항목은?

○ 아래 항목은 근로자가 근로를 제공한 기간에 지출한 비용만 공제된다.

Q8) 근로자 본인 명의 불입액에 대해서만 공제되는 항목은?

○ 아래 항목은 근로자 본인 명의 불입액만 공제된다.

Q9) 신용카드 등 사용금액이 실제 결제한 금액과 다른 경우 공제방법은?

○ 카드회사로부터 '신용카드 등 사용금액확인서'를 재발급 받아 회사에 제출하거나,

○ 세법에 따라 거래 사실을 확인할 수 있는 증빙*을 회사에 제출하면 정당한 공제율을 적용하여 소득공제를 받을 수 있다. (조세특례제한법 시행령 제121조의2 제8항 단서)

* 전통시장 사용분 신용카드 등 영수증, 대중교통 승차권, 도서·공연·박물관·미술관 지출 영수증 등 증명자료

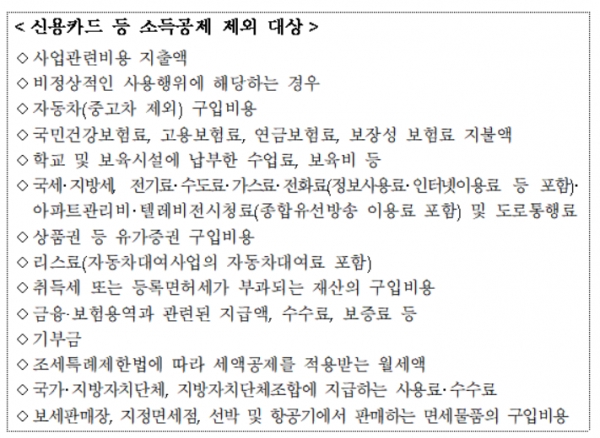

○ 신용카드 등 소득공제 대상과 소득공제 제외 재화·용역을 함께 취급하는 업종의 경우

- 카드회사는 ①전체 사용금액, ②소득공제 대상금액, ③소득공제 제외 대상금액을 구분 표시하여 '신용카드 등 사용금액 확인서'를 발급하고 있다.

Q10) 도서・공연비・박물관・미술관사용분이 일반 신용카드 사용액으로 조회되는 경우 공제방법은?

○ 카드회사로부터 '신용카드 등 사용금액확인서'를 재발급 받아 회사에 제출하거나,

○ 세법에 따라 거래 사실을 확인할 수 있는 증빙*을 회사에 제출하면

* 도서·공연·박물관·미술관 지출 영수증 등 증명자료

○ 도서·공연비 등 사용분으로 소득공제를 받을 수 있다.

※ 총급여액 7000만원 초과자의 도서·공연비 등 사용분은 일반사용분 공제율(신용카드 15%, 직불·선불·현금영수증 30%)과 동일하게 적용되므로 별도의 증명자료를 제출할 필요가 없으며,

※ 일반사용분 공제한도* 초과금액이 없는 경우 ’20년 4월부터 7월까지의 사용액은 도서·공연·박물관·미술관 사용분과 일반사용분의 구분 없이 모두 80%의 공제율을 적용하므로 별도의 증명자료를 제출할 필요가 없다.

* 총급여 기준별 330만 원, 280만 원, 230만 원

Q11) 전통시장 사용금액이 일반 신용카드 사용액으로 조회되는 경우 공제방법은?

○ 영수증 등 전통시장 사용분임을 증명할 수 있는 자료를 소득·세액 공제신고서에 첨부해 회사에 제출하면

○ 전통시장 사용금액으로 소득공제 받을 수 있다.

Q12) 대중교통 이용금액이 일반 신용카드 사용액으로 조회되는 경우 공제방법은?

○ 승차권 등 대중교통 이용분임을 증명할 수 있는 자료를 소득·세액공제 신고서에 첨부해 회사에 제출하면

○ 대중교통 사용금액으로 소득공제 받을 수 있다.

※ 일반사용분 공제한도* 초과금액이 없는 경우 ’20년 4월부터 7월까지의 사용액은 대중교통 이용분과 일반사용분의 구분 없이 모두 80%의 공제율을 적용하므로 별도의 증명자료를 제출할 필요가 없다.

* 총급여 기준별 330만 원, 280만 원, 230만 원